Статья подробно объясняет, нужно ли платить НДС при международных перевозках товаров. Разбираются правила применения нулевой ставки НДС, случаи ее недопустимости, а также требования к документам, необходимым для ее получения. Полезно для экспедиторов и грузоотправителей.

Cодержание

Ситуация с налогообложением НДС при международных перевозках товаров требует особенного внимания как со стороны экспедиторов, так и со стороны грузоотправителей. Разберем основные аспекты применения нулевой ставки НДС в данной области.

Применение налоговой ставки 0%

В соответствии с пунктом 1 статьи 164 Налогового кодекса РФ, с 1 января 2011 года к услугам по международной перевозке товаров применяется налоговая ставка 0%. Международной считается перевозка, при которой один из пунктов отправления или назначения находится за пределами Российской Федерации.

К услугам международной перевозки в целях НДС также относятся транспортно-экспедиционные услуги, которые оказываются на основании договора транспортной экспедиции.

Недопустимость применения нулевой ставки на российском этапе

Существуют конкретные случаи, когда применение налоговой ставки 0% неправомерно. Например:

- Услуги по организации доставки грузов от склада грузоотправителя до порта: такие услуги не попадают под действие ставки 0%, так как осуществляются на территории РФ.

- Услуги по международной перевозке морским транспортом: в данном случае ставка 0% применяется, поскольку один из пунктов назначения расположен за пределами РФ (например, доставка из Новороссийска в Анголу).

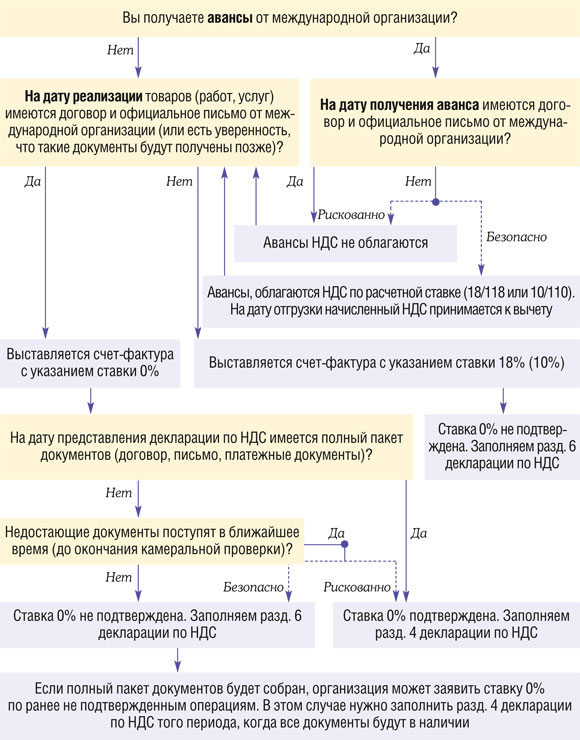

Случаи декларирования

Что касается услуг по декларированию и консультациям по оформлению грузов, они могут облагаться НДС по нулевой ставке, если соответствующий договор можно классифицировать как договор транспортной экспедиции согласно действующему законодательству.

См. также

Какой нормативно-правовой акт регулирует правила перевозки пассажиров?

Документы для применения нулевой ставки НДС

Для применения нулевой ставки НДС при международных перевозках необходимо собрать пакет следующих документов:

- Договор перевозки или договор транспортной экспедиции.

- Товаросопроводительные документы, подтверждающие экспорт/импорт товаров.

- Отметки таможенных органов на документах.

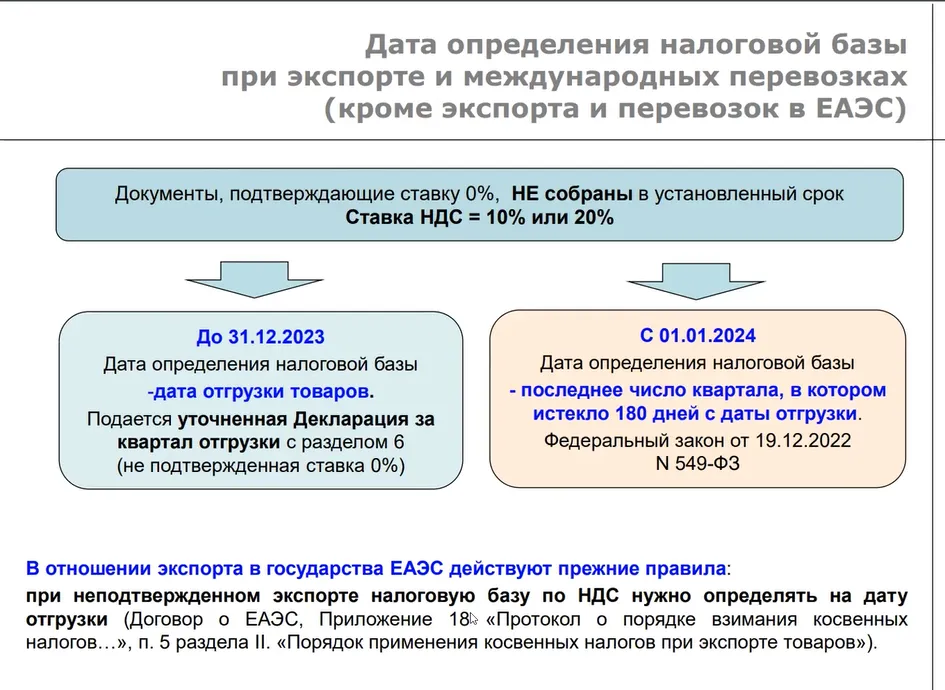

Все документы должны быть представлены в налоговые органы в течение 180 дней с даты проставления отметки таможенными органами. В противном случае, если пакет документов не будет собран в указанный срок, перевозчик обязан уплатить НДС по ставке 20% за квартал, в котором были оказаны услуги.

Разделение перевозки на этапы

Следует также учитывать, что часто международная перевозка товара осуществляется несколькими транспортными компаниями. Например, один перевозчик может загружать товар по территории РФ, а другой — заниматься международной частью перевозки. В этом случае вопросы о применении ставки НДС встают особенно остро.

Позиции перевозчиков на разных этапах

Перевозчик, осуществляющий только российский этап, должен применять ставку НДС 20%, поскольку его услуги не считаются международными. Однако если перевозка включает в себя как внутренние, так и международные этапы, ключевым аспектом будет наличие одной из точек маршрута за пределами территории РФ для применения нулевой ставки НДС.

Налоговое планирование

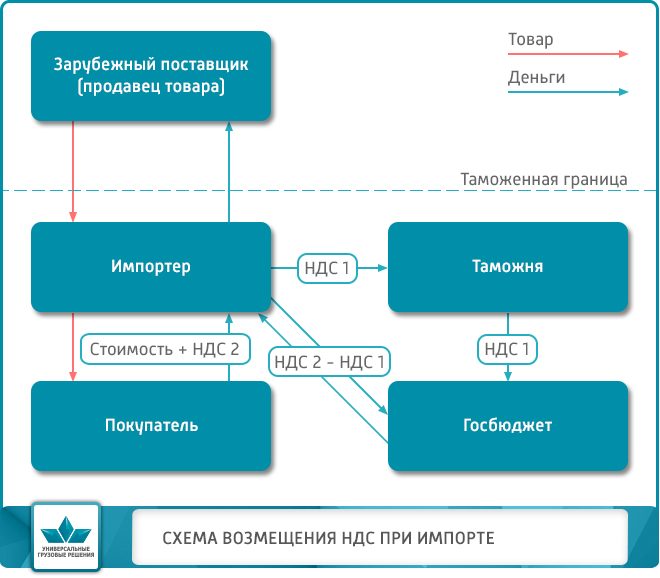

Ведение бизнеса через офшорные компании также может позволить оптимизировать налоговые обязательства. При покупке товаров в России для экспорта потребуется уплата НДС, однако данный налог будет возмещен при документированном экспорте. Если договор будет заключен от имени иностранной офшорной компании, то НДС платить не придется.

См. также

Заключение

Таким образом, вопрос применения НДС при международных перевозках неоднозначен и зависит от множества факторов: характеристик осуществляемых услуг, границ маршрута и статуса сторон. Правильное понимание и классификация услуг помогут избежать ненужных налоговых рисков.

Что нам скажет Википедия?

Ведение деятельности через офшор также позволяет проводить планирование НДС. При покупке товара в России, предназначенного на экспорт, придётся платить НДС, который государство вернёт через какое-то время (налоговый кредит). В случае заключения договора от имени иностранной офшорной компании НДС платить не придется.